相続税申告でよくある質問

相続税申告に関してよくある質問

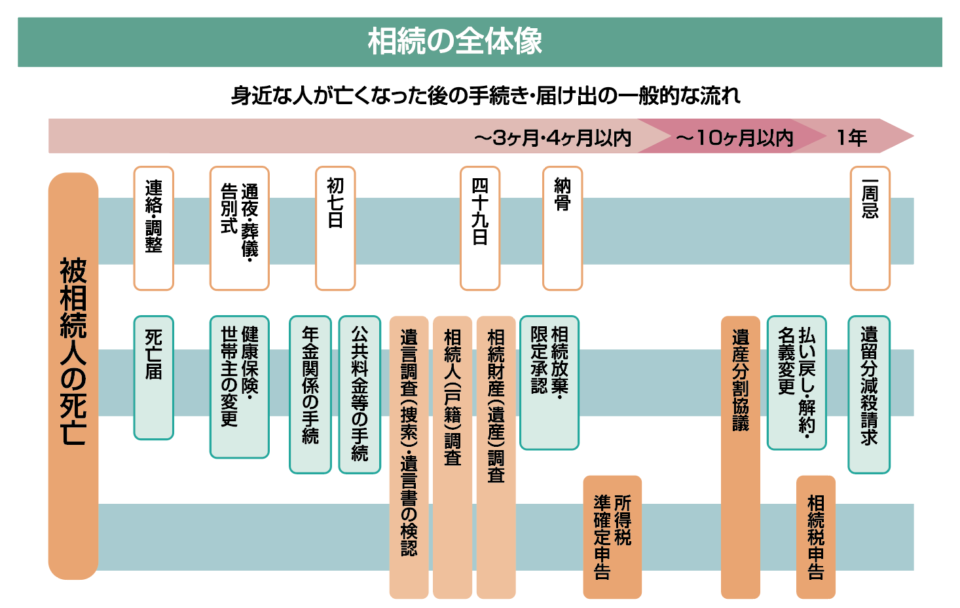

相続税申告手続きの一般的な手順や流れはどのようなものですか?

A,相続税申告手続きの一般的な手順や流れは、以下の通りです。

料金が加算されることはありますか?

A,笘原拓人税理士事務所では、追加料金をいただかない明瞭会計を徹底しております。県外への出張調査が必要な場合に旅費等を頂戴するケースはございますが、原則として料金の加算はありません。

料金の支払い方法、支払い時期についておしえてください

A,着手金等の前払いは不要です。相続税申告書を税務署へ提出後20日以内に、お振込みでのお支払いをお願いしております。その他の方法をご希望の場合はご相談ください。

申告手続きに際して自分で用意するものは?

A,戸籍や住民票、印鑑証明書、不動産の名寄帳(固定資産税の課税明細書)など役所で入手が必要なものと、残高証明書や過去の預金通帳など金融機関で入手していただくものがございます。

他にも故人の過去の確定申告書や保険金支払明細書など、ご準備いただきたい資料を面談時にチェックリストで確認させていただきます。不動産の登記簿謄本、公図、地積測量図など法務局で入手可能な資料は弊社が全て取得いたします。

また、ご自身での入手が困難な場合には委任状で入手の代行ができますのでご相談ください。

◆関連記事→相続税申告する際の必要書類と添付書類を徹底解説

税理士に依頼せず自分でできますか?

A,ご自身で作成することも可能です。ただ、相続税の申告は非常に専門的な内容を含んでいますので、計算誤りや特例の適用漏れが発生するケースが多く、本来必要のなかった多額の税金を納税したり、申告後に税務調査で追徴課税されることもあります。

税理士は申告書の作成だけではなく、遺産分割に関しても有利な分け方となるようサポートできますので、最初から信頼できる税理士に依頼されることをお勧めします。

税務調査の料金はいくらですか?

A,調査1日当たり5万円(税別)を頂戴しております。

相続税申告に関する相談は、いつまでに行えば良いですか?

A,相続税の申告期限は、お亡くなりになった日から10か月以内です。できれば四十九日の法要などが落ち着いた段階でご相談いただきたいですが、申告期限ぎりぎりでもご対応させていただきますので、ぜひご相談ください。

相続税の申告はいつまでに行う必要がありますか?

A,相続税の申告期限は、お亡くなりになった日から10か月以内です。

◆関連記事→相続税申告手続きの一般的な手順・流れ

申告期限が過ぎてしまった場合でも対応してもらえますか?

A,はい。対応させていただきます。財産の内容をお聞きして、最適な方法をご提案させていただきます。

◆関連記事→相続税申告期限とは?期限や間に合わなかった場合の対応法

相続税が払えなくて借金をして支払う方がいると聞きますが、本当ですか?

A,相続財産が預金や株式などの金融資産であれば納税は比較的容易ですが、相続財産が売れない土地しかないようなケースには、借金して支払う方もいらっしゃいます。

相続税の納税には延納や物納という制度もございますので、相続人の方に最適な納税方法をご提案させていただきます。

配偶者は相続税を納めなくてもいいと聞いたことがありますが、どうしてですか?

A,配偶者の税額軽減という制度があるためです。

配偶者は相続により取得した財産の内、①法定相続分もしくは②1億6000万円のいずれか多い金額まで相続税がかからないこととされています。

ただし、この制度を適用するためには相続税の申告書を提出することが必要です。また適用のできる財産は申告期限までに分割されている財産に限られますので、申告期限において未分割の場合には、申告期限後3年以内の分割見込書を申告書と同時に提出し、遺産分割が確定したら、その分割日から4か月以内に更生の請求を行って収めた税金の還付を請求することができます。

生命保険金に相続税はかかりますか?

A,被相続人の死亡によって取得した生命保険金や損害保険金で、その保険料を被相続人が負担していたものは、相続税の課税対象となります。

この死亡保険金の受取人が相続人である場合、全ての相続人が受け取った保険金の合計額が500万円 × 法定相続人の数 で計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象になります。

なお、相続人以外の人が取得した死亡保険金には非課税の適用はありません

孫名義で定期預金を作れば相続対策になると聞いたのですが、本当ですか?

A,お孫さんの名義の普通預金や定期預金であっても、その実態が被相続人の財産で構成されている場合、名義預金として被相続人の財産に含めて申告する必要があります。

例えば、被相続人が自身の口座から出金してお孫さんの名義で作成した定期預金や、専業主婦の奥様が生活費の余りをへそくりとして自身の名義で貯蓄した預金が該当します。

被相続人が生前にお孫さんへ「贈与した」という事実が認められれば、その財産は被相続人の財産ではなくお孫さんが贈与を受けたお孫さん自身の財産である、という主張ができます。

ただし、贈与は「あげます」「もらいます」の意思表示があって初めて成立しますので、被相続人がお孫さんに無断で作成した定期や、奥様がご主人に内緒で作成した口座は「贈与が行われた」という主張をすることができません。

きちんと贈与を行えば相続対策になることは事実ですが、生前にこつこつ作った孫名義の預金が死後に結局名義預金として認定されてしまう、といった悲しいことにならないよう、事前に税理士に相談されることをお勧めします。

高齢の母が認知症になってしまいましたが、相続対策はできますか?

A,残念ながら、認知症になってからではできません。認知症になった方をサポートする制度として成年後見制度がありますが、成年後見人は認知症の方の財産を守ることが役割ですので、財産を運用したり、売却することに対しては原則として家庭裁判所の許可がおりません。

認知症への備えとして家族信託を行うことも考えられますが、家族信託契約も認知症になる前に締結する必要があります。認知症の心配がある場合は、早めに専門家にご相談ください。

笘原拓人税理士事務所では、成年後見制度や家族信託に精通した司法書士と提携しておりますので税金対策と合わせたご提案をさせていただきます。

贈与税と相続税はどちらが高いですか?

A,一般的に「贈与税」は高いというイメージがあるかもしれませんが、税率は贈与税でも相続税でも10%から55%までで幅は同じです。詳しくは以下の表を参照ください。

■相続税の税率表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(参照元:「相続税の税率」国税庁のHP)

■贈与税の税率表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

|

200万円以下 |

10% | - |

|

300万円以下 |

15% | 10万円 |

|

400万円以下 |

20% | 25万円 |

|

600万円以下 |

30% | 65万円 |

|

1,000万円以下 |

40% | 125万円 |

|

1,500万円以下 |

45% | 175万円 |

|

3,000万円以下 |

50% | 250万円 |

|

3,000万円超 |

55% | 400万円 |

(参照元:「贈与税の計算と税率」国税庁のHP)

ただし、相続税は亡くなったとき一度に全財産を渡すことになりますが、生前贈与では財産を小分けにして渡していくことができます。一人年間110万円までは非課税枠を持っていますし、110万円を超えたとしても、少額の贈与を行ったときの贈与税率は上記の表の通りそんなに高くはありません。

110万円の枠にとらわれず、贈与税を多少支払ってでも生前に計画的に贈与を行うことで相続税の節税をすることができます。もちろん、高額の贈与を行うと払えないほどの贈与税負担が生じてしまいますので、贈与税と相続税のバランスを取ることが重要です。

具体的にいくらの贈与をすれば相続税がいくら減るのか、といったシミュレーションは笘原拓人税理士事務所にお任せください。

相続時精算課税制度はどんなときに使えばよいですか?

A,相続時精算課税の制度とは、60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度です。

相続時精算課税の適用を受ける贈与財産については、その選択をした年以後、相続時精算課税に係る贈与者以外の者からの贈与財産と区分して、1年間に贈与を受けた財産の価額の合計額を基に贈与税額を計算します。

その贈与税の額は、贈与財産の価額の合計額から、特別控除額(限度額:2,500万円。ただし、前年以前において、既にこの特別控除額を控除している場合は、残額が限度額となります。)を控除した後の金額に、一律20%の税率を乗じて算出します。

また、この制度の贈与者である父母又は祖父母が亡くなった時の相続税の計算上、相続財産の価額にこの制度を適用した贈与財産の価額(贈与時の時価)を加算して相続税額を計算しますが、相続税額から、既に納めた相続時精算課税に係る贈与税相当額を控除することができます。

この制度のメリットは高額の贈与でも2500万円の特別控除額を適用できることです。通常の暦年贈与であれば税負担が高く贈与できない財産であっても2500万円までは税負担なしで贈与することができます。(ただし贈与した財産は相続財産に加算されます。)⇒歴年贈与についてはこちら

ですので、賃貸建物で収益性が高く、父の財産である限り賃貸収入が父に入り続け父の財産を増やし続けてしまうような物件があり、息子に贈与したいが贈与税が高く贈与できない、という場合には相続時精算課税制度を適用することで賃貸収入による父の預金の増加を防ぐことができます。

また、相続時精算課税制度では相続時に相続財産に加算する贈与財産の価額は贈与時の価額なので、将来値上がりすることが確実な資産や税制の不利な改正により評価額が上昇することが確実な資産は、相続時精算課税制度を適用することで贈与時の価額と相続時の価額の差額分だけ相続税を節税できます。

ただし、相続時精算課税制度には選択した贈与者からは選択以後に暦年贈与が行えなくなるなどデメリットもいくつかありますので、事前にご相談されることをお勧めします。

出張相談可能[予約制]

平日時間外・土日祝日対応

通常受付時間9:00-20:00

金 山 駅

徒歩3分

名古屋市中区正木4丁目8番7号

れんが橋ビル7F

初回相談・着手金無 料