相続税は自分で申告できる?それとも専門家に相談するべき?

投稿日:2022.12.06

相続税の申告で多い悩みは「専門家に依頼する方が良いのか」です。自分で申告したという話も聞けば、相続税の申告は難しいので専門家でなければできないといった話も聞きます。

そこで今回は、自分で申告するか、税理士をはじめとする専門家に相談するのかの判断基準について解説します。

自分で相続税申告VS専門家に依頼するのとでどんな違いがある?

「平成30事務年度 国税庁実績評価書及び国税庁統計情報 相続税申告・課税状況」によれば、相続税の申告者数の15.6%が自分で申告しているという調査結果があります。 この結果を見る限り「税理士をはじめとする専門家に依頼するのが必須」ではなく自分で申告できることが分かります。

相続税を自分で申告する場合と、専門家である税理士に依頼する場合の違いの大きな分かれ目は「費用」です。

しかし、現実は費用の問題だけではありません。ではどのような違いがあるのでしょうか。

それは次の3つです。

1.資料収集について

2.遺産分割についてアドバイス

3.納税方法について

資料収集について

相続税の申告には相続財産を確定するために収集しなければならない資料があります。この資料が複数必要な場合には、集めるだけで時間と労力を費やします。

また、ヌケモレなく資料を収集して相続税申告書に記載できるか。という問題があります。

遺産分割についてアドバイス

遺産の分け方などにより特例適用の有無が異なり、相続税は多くも少なくもなります。

また二次相続もあります。

全体最適を考えた遺産分割ができるか。という問題があります。

納税方法について

相続財産のほとんどが土地や建物である場合は要注意です。

相続税の納税方法は「現金納付」が原則ですから、現金がない場合にどのようにして納付するべきか検討しなければなりません。

これら3つが基準になり「自分で申告するか、専門家に依頼するか」を判断します。

▼詳しくは国税庁ホームページをご覧ください>>相続税の申告と納税

相続税の申告に必要な主な手続きを簡単に解説

相続税の申告を自分でする場合でも、専門家に依頼する場合でも必須になる手順や手続きがあります。

ここでは相続税の申告までに必要な3つの手順に分けて手続きとともに解説します。

1.すぐに確認するべき2つのこと

2.3カ月以内にするべき2つのこと

3.遺産分割協議の開始

すぐに確認するべき2つのこと

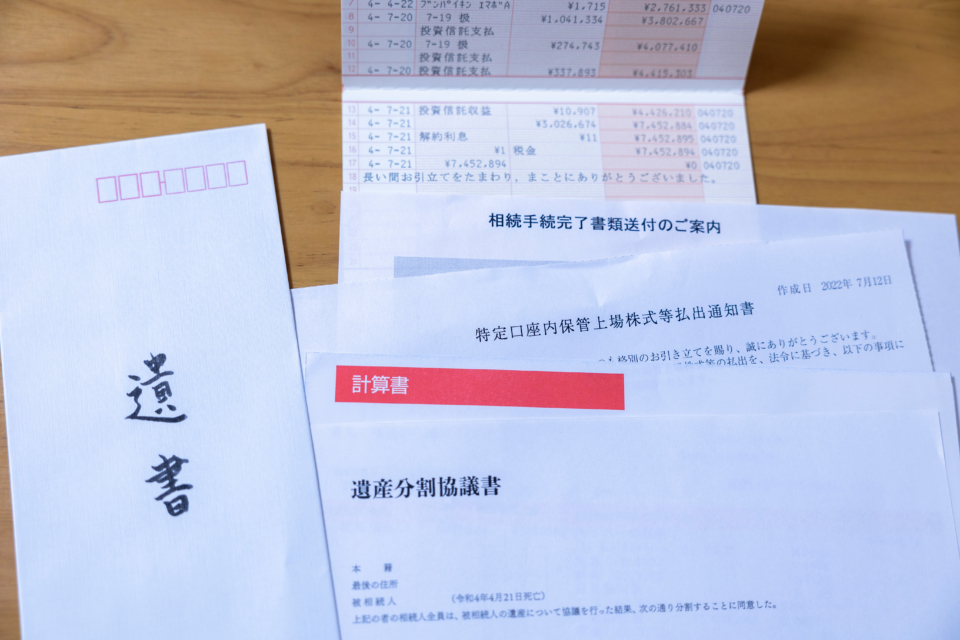

遺言書の有無

遺言書の種類は2種類あり、公正証書遺言か自筆証書遺言です。

公正証書遺言の有無は、近くの公証役場に問い合わせをすることで確認できます。

自筆遺言は、親族の誰かに預けている場合や法務局に保管している場合、また被相続人の部屋のどこかにあるといった場合もあります。

遺言書がありその内容について法的不備がなければ、遺言書通りに執行します。

関連記事→相続税専門の税理士に遺言書作成を依頼するべき理由とは?

相続人調査

遺言書があれば、遺言書に記載されている人が相続人です。しかし法定相続人も確認しなければなりません。

遺言書の内容が優先されますが、相続税の申告書においては基礎控除があるため、相続人の数を正確に把握する必要があります。そのため戸籍謄本を取得して正確な法定相続人の確認が必要です。

3カ月以内にするべき2つのこと

相続財産調査

被相続人が亡くなった時点で、どのような財産を所有していたか確認します。

遺言書通りに財産が残っていることもあれば残っていないこともあります。

不動産や金融資産などすべてを洗い出さなければなりません。多額の負債がある可能性もあります。

ここに時間を費やすとその後の「相続放棄・限定承認」に時間がかけられなくなります。

相続放棄・限定承認の申述

相続放棄と限定承認は両方とも家庭裁判所に申述書を提出しなければなりません。

この申述書が家庭裁判所で認められなければ、相続放棄も限定承認もできません。

遺産分割協議の開始

遺産分割協議が必要な場合と分割方法

遺言がなく相続人が複数いる場合は、不動産を相続登記するために遺産分割協議書が必要です。また、遺産分割協議書に書かれている財産や相続人をもとに相続税の申告をします。

不動産登記以外にも、法定相続分の通りに分割しない場合や預金を引き出す場合、相続人が複数人いて後のトラブル防止のために作成します。

分割方法は相続人で協議しますが、場合によっては弁護士をはじめとする専門家に介入してもらうこともあります。

遺産分割協議が不要な場合

次にあてはまる場合、分割協議は不要です。

・相続人が1名のみでトラブルが発生しない

・遺言書の内容通りに遺産分割ができる

・遺言書はないが法定相続分の割合で分割する

相続税の申告

相続税の申告・納税と並行して、不動産の相続登記と財産の相続処理をすすめます。

関連記事→相続税申告手続きの一般的な手順・流れ

相続税を自分で申告するメリット

- 税理士報酬がかからない

相続税を専門家に依頼する6つのメリット

- 自分の相続税申告にあった特例適用ができる

- 相続税が課税されるかどうかが判断できる

- 二次相続のアドバイスが受けられる

- 無駄な時間を費やす必要がない

- 提携先の紹介が受けられる

- 税務調査への対応 →知っておきたい相続税の税務調査について

相続税には各種特例があり特例を適用するためには、相続税の申告は必須です。また、相続人によっては二次相続を視野に入れなければならないケースもあります。

しかし二次相続は税理士に相談しなければ、自分で対策することは難しいのが現状です。そのほか資料収集の時間が取れない場合、税理士であれば提携専門家の委任状で書類収集できる、税理士から申告していれば、税務調査の立合い依頼ができます。

相続税申告の手続きは難しいので専門家に相談

相続税の申告は形の上では自分でできます。しかし正確な税額計算と必要書類は専門家に相談する方が確実です。税務署は申告モレについては指摘しますが、過大納付に関してはわざわざ行政コストを費やしてまで教えてはくれません。

また、税法の特例選択は納税者の任意選択のため、強制的に税務署が特例選択をすることもできません。これは相続税の申告書に限らず贈与税、所得税、法人税など全ての申告書に言えることです。

日本は申告納税方式のため、申告書が提出されれば税務署は必ず受領します。しかし、申告書が形の上で作れて提出できたことと、あなたにとって適切な申告書とは別問題です。

また税理士であれば提携している弁護士や司法書士がいますので、ワンストップで相続税の申告にまつわる問題を解決できます。相続税の申告は自分でするより、確実で時間のロスもない税理士に依頼するのがおすすめです。

→相続税申告を専門家に依頼するとしたらどれくらい費用がかかる?申告料金を見てみる

◆参考記事・関連ページ ※こちらも合わせてチェック!